Кредиты в «смутные времена»: стоит ли спешить за займами белорусам?

Сегодня говорим о кредитах. Перспективы этого рынка и резонность оформления займов в нынешних условиях мы обсудили со старшим аналитиком кампании «Альпари Евразия» Вадимом Иосубом.

Что сейчас происходит в сфере банковского кредитования?

Кредитные ресурсы у банков падают, и происходит это по нескольким причинам.

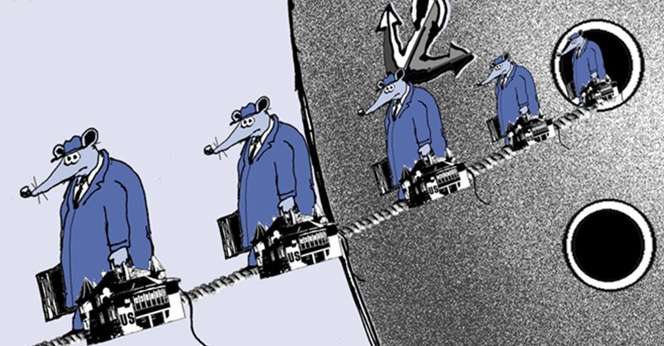

Первая — размещение правительственных облигаций на внутреннем рынке. После того, как белорусские эмитенты (как в лице государства, так и частные компании) лишились возможности размещать евробонды на западных рынках, в условиях острой нехватки средств государству ничего не оставалось, как реализовать свои облигации внутри страны. Правительство уже разместило облигации на внутреннем рынке на 700 млн долларов. Происходило это, по сути, по разнарядке и коснулось в первую очередь государственных банков и банков с российским капиталом. То есть банки «заморозили» свои средства в гособлигациях.

Вторая причина — директивное кредитование и регулярные операции по реструктуризации задолженности неэффективных предприятий также снижают банковские ресурсы. И проблема тут не только в экономической несостоятельности навязанных кредитополучалей, но и в условиях кредитования: банки вынуждены предоставлять такие займы в рамках ставки рефинансирования, которая административно удерживается, и на сегодняшний день даже ниже уровня инфляции (7,75% против 8,7%).

Наконец, третья причина — население не спешит нести деньги в банки.

—Последние два месяца был небольшой прирост срочных рублевых депозитов, но он оказался ниже уровня ежемесячной капитализации. То есть на самом деле это не люди несут деньги в банки, а наоборот — даже немного выносят. Так что да, возможность с точки зрения кредитования предприятий и населения на рыночных условиях, очевидно, снижается, — заключает Вадим Иосуб.

Значит, кредиты скоро закончатся?

— Вряд ли кредитование сожмется прямо до нуля. Но, то, что оно не будет расширяться и в лучшем случае продолжит приблизительно стагнировать на нынешнем уровне, — факт. Единственный шанс для заметного расширения кредитования на рыночных условиях на данный момент — это включение печатного станка, начало массовой эмиссии. В этом случае кредитование будет, но лучше от этого ни населению, ни продавцам товаров и услуг в условиях гиперинфляции не станет, — рассуждает эксперт.

Если ресурсов у банков нет, тогда почему мы видим снижение процентных ставок?

— Думаю, это не рыночная история. Если речь идет о Беларусбанке (на днях Беларусбанк снизил процентные ставки по некоторым кредитам — прим. ред.), то это было сделано директивно. Не исключено, что по высоким ставкам спрос вообще упал до нуля или до каких-то неприлично низких величин, и чтобы его хоть как-то расшевелить, решено было снижать ставки, — предполагает Вадим Иосуб. — Одно дело, когда ставки снижаются массово и при этом массово растет потребительское кредитование по рынку, и другое — когда это кредитование на нуле, и есть одна-две истории со снижением. Причем о каком-то резком росте спроса после такого снижения я пока не слышал.

Есть ли смысл сейчас бежать за рублевым кредитом в надежде, что потом можно будет выиграть на курсе рубля в случае девальвации?

— Поступать так, рассчитывая на «авось», — большая глупость, — уверен эксперт. — Давайте рассуждать, кто может выиграть от девальвации. Прежде всего, это те люди, у кого доходы в валюте, а обязательства в белорусских рублях. В Беларуси таких совсем небольшое число — разве что сотрудники IT-сектора. Большинство граждан имеют фиксированные доходы в белорусских рублях. В случае девальвации обесценится не только их долг перед банком, но и их рублевая зарплата.

Может ли быть кредит в рублях интересным в долгосрочной перспективе? Зарплаты ведь через некоторое время после девальвации подрастут?

И такое представление ошибочно, считает наш собеседник:

— А почему наши зарплаты должны вырасти через некоторое время? Если в стране ничего не изменится к лучшему, то они, скорее, снизятся, чем вырастут.

А если в любом случае собирался брать кредит, надо поторопиться или лучше подождать? Вдруг ставка рефинансирования подскочит, и выплаты станут неподъемными?

Логика подсказывает, что в условиях ограниченности кредитных ресурсов, откладывать оформление запланированного кредита не стоит. При условии, что кредитополучатель объективно оценил свои финансовые возможности и уверен в своей платежеспособности.

Что касается процентных ставок на кредиты на нашем рынке, они действительно в абсолютном большинстве привязаны к ставке рефинансирования. Это позволяет банкам иметь гарантированный доход по выданным кредитам и обезопасить займы от инфляционных рисков. Плюс банки избавлены от подписания дополнительных соглашений со своими клиентами в случае изменения экономической ситуации: общая процентная ставка по кредиту автоматически меняется вместе со ставкой рефинансирования.

Правда, в нашей действительности есть одно «но».

— Из-за административного управления ставка рефинансирования перестала играть свою роль, — отмечает Вадим Иосуб. — Как и во всех случаях, когда решение основывается не на объективных обстоятельствах ситуации на рынке, а на «кабинетных» директивах и плановых показателях, спрогнозировать изменения СР невозможно. Следовательно, риск колебаний общей ставки по кредиту, тоже высок.

Заметили ошибку? Пожалуйста, выделите её и нажмите Ctrl+Enter